Блог им. point_31 |Черкизово - как замена для Русагро

- 17 марта 2023, 22:48

- |

Крупнейший в России производитель мясной продукции отчитался за полный 2022 год по МСФО. Сегодня проведем анализ отчетности и решим, насколько интересны его акции к покупке и смогут ли они стать настоящими конкурентом для Русагро. Поехали.

Итак, выручка компании за отчетный период выросла на 15% до 184,3 млрд рублей. Динамика явно превосходит старшего брата и даже опережает инфляцию, что для представителя потребительского сектора является чуть ли не основным. Негативная ценовая конъюнктура с лихвой перекрывается объемами продаж.

Черкизово со своей традиционно слабой долей экспорта, ломает тенденцию, наращивая зарубежные продажи. Экспорт вырос в 2022 году на 25 % в натуральном выражении и на 40 % в рублях за счет увеличения доли продукции с высокой добавленной стоимостью. Однако доля экспорта по-прежнему небольшая, всего 10% от общих продаж.

Себестоимость уступает в динамике выручке и прибавляет за период 16,6%. Операционные расходы увеличились на 25% до 25,2 млрд рублей. Также компания переоценила непроданный урожай на 2 ярда, что привело к снижению чистой прибыли на 13,6% до 14,6 млрд рублей. Основной удар пришелся на транспортные расходы, финансовые переоценки и заработную плату.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. point_31 |Сбербанк - пришло время подвести итоги

- 01 февраля 2023, 08:44

- |

Друзья, мы с вами активно изучали ежемесячные отчеты Сбера по РПБУ. Теперь пришло время взять в руки отчет компании за полный 2022 год и найти драйверы роста в 2023 году. Также посчитаем потенциальные дивиденды на основе опубликованных результатов.

Как и ожидалось, Сбер ускорил рост своих чистых процентных доходов в декабре на 19,5% и сумел по итогам года нарастить их на 5,2% до 1,7 трлн рублей. Основной вклад внес рост объемов работающих активов, рекордная выдача ипотеки на 382 млрд рублей и максимальный с начала года объем выданных потребительских кредитов на 243 ярда. При этом во втором полугодии нормализовались резервы, а ставка риска составила 3,7%.

Чистый комиссионный доход в декабре также показывает ускорение на 16,7%, что вкупе с положительной динамикой прошлых периодов позволили прибавить 6,2% до 615 млрд рублей. На доходы позитивно влияет прирост количества розничных клиентов на 3 млн физ лиц за год.

На фоне растущих доходов показательно выглядит снижение операционных расходов на 5% год к году. Руководству удается справляться с вызовами быстро перестраивая бизнес и технологии. А вот от резервов никуда не денешься.

( Читать дальше )

Блог им. point_31 |Мать и дитя - 2% повод для гордости?

- 03 ноября 2022, 07:41

- |

Продолжаем разбирать отчеты компаний за 9 месяцев 2022 года. Тех, кто решился поделиться информацией с инвесторами. Одна из таких компаний — Мать и дитя. Напомню, что именно раскрытие результатов своего бизнеса может позволить сделать правильный выбор.

Итак, выручка выросла на 2% до 18,6 млрд руб., благодаря росту среднего чека. Компания в последние годы активно развивает бизнес в регионах, но исторически львиная доля продаж приходится на Московский регион, который в этом году стагнирует из-за кризиса, а также сокращения рождаемости. Население предпочитает экономить на дорогой медицине.

Выручка региональных госпиталей увеличилась на 13,7% до 4,7 млрд руб. Именно региональные активы будут драйвить рост выручки в ближайшие кварталы, поскольку в последние годы компания активно открывала госпитали в городах-миллионниках, а они выходят на плановую загрузку в течение 3-5 лет.

На фоне двузначной инфляции рост продаж на 2% выглядит очень скромно, при этом гендиректор Марк Гурцер отметил, что компания добилась сильных результатов. Никогда не думал, что символический рост является поводом для гордости.

В следующем месяце свои результаты опубликует АФК «Система», у которой есть медицинская компания МЕДСИ, и будет интересно сравнить динамику двух крупнейших российских медцентров. Если брать результаты первого полугодия, то «дочка» АФК с большим отрывом опередила «Мать и дитя» по темпу роста выручки. Что-то мне подсказывает, что аналогичная динамика сохранится и в 3 квартале.

В прошло месяце Совет директоров анонсировал промежуточные дивиденды за первое полугодие 2022 г. в размере 8,55 руб. на расписку. Сама компания обещает, что выплаты получат все акционеры, но в кулуарах ходят слухи, что повторится летняя ситуация с O’KEY Group, когда российские инвесторы выплат не увидели.

У компании по-прежнему отрицательный чистый долг – кэш превышает обязательства на 2,3 млрд руб. и потенциально эта сумма может быть направлена на финальные дивиденды по итогам 2022 года.

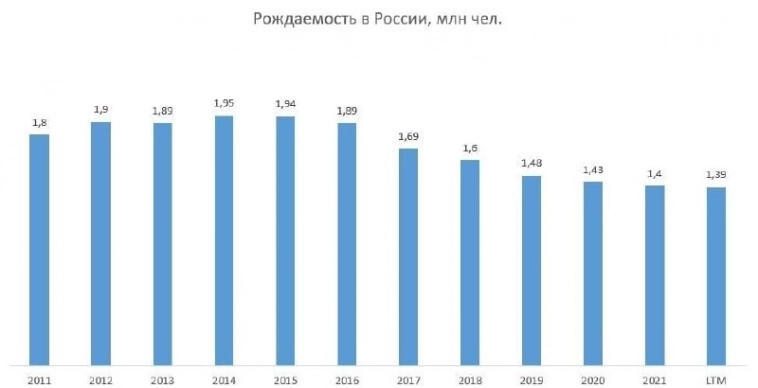

💬Что касается перспектив на ближайшие 1-2 квартала, то я не ожидаю увидеть сильного роста выручки, поскольку в России уже восьмой год подряд сокращается рождаемость и нынешний кризис не добавит оптимизма молодым семьям.

❗️Не является инвестиционной рекомендацией

Не забывайте ставить лайк статье, это очень крутая поддержка!

Блог им. point_31 |Русагро - все еще акция роста?

- 02 ноября 2022, 07:49

- |

Продовольственный сектор всегда был мало подвержен геополитическим рискам и демонстрировал неплохой рост в прошлые кризисы. Можно ли ожидать аналогичную динамику и на этот раз? В целом да, однако нужно учитывать высокую базу прошлых периодов, поэтому ждать кратного роста не стоит. Операционный отчет Русагро тому доказательство.

Итак, выручка компании за 9 месяцев 2022 года выросла, но ее динамика составила всего 14,3% к уровню 2021 года или 189 млрд рублей. Третий квартал и того хуже, плюс 2%. Явно чувствуется замедление темпов роста, а в причинах нам еще предстоит разобраться. Прибавка в 14% по выручке в целом неплохой результат, но от компании роста ждешь большего.

Объемы реализации промышленной и потребительской масложировой и молочной продукции упали за третий квартал на 4% и 1% соответственно. При этом, согласно данным Росстата производство подсолнечного масла в РФ увеличилось на 40% до 0,7 млн т. Русагро явно проигрывает сектору в разрезе производства.

( Читать дальше )

Блог им. point_31 |Застройщики, Газпром и фонды от Finex

- 18 октября 2022, 08:00

- |

Неделя началась на мажорной ноте. Позитив от завершения мобилизации в Москве разлился на рынок, окрасив его в зеленый цвет. Одним из лидеров рынка стал Самолет. Правительство продлило программу семейной ипотеки до 1 июля 2024 года. Ранее многие ожидали, что программу продлевать не будут, а социальное финансирование вовсе может уйти в стагнацию.

Несмотря на это цены на недвижимость продолжили стагнировать, опустившись ниже 260 тыс. руб. за квадратный метр в Москве. Фактор СВО тут играет ключевую роль. Снизит эффект доступ к дешевым ипотечным деньгам, что поддержит всех без исключения застройщиков, таких как вышеупомянутый Самолет, ПИК или ЛСР. Кстати о последнем.

ЛСР приобрело 5,44% акций у мажоритарного акционера Андрея Молчанова. Фактически можно расценивать данное событие, как “обратный выкуп акций”, что являлось бы позитивом. Только стоит учитывать, что Молчанову нужны деньги для погашения личной задолженности, а не для поддержки акций компании.

Газпром относительно других коллег по сектору рос вчера не так активно. Добыча компании упала на 18% г/г, экспорт в страны дальнего зарубежья на 41%, а потребление на внутреннем рынке на 5,2%. Все полугодие мы говорили, что падение продаж будет с лихвой компенсировано высокими ценами, но и тут наступают тяжелые времена.

💬 Цены на газовых хабах ускорили падение. В Нидерландах котировки голубого топлива уже упали до $1300 (-12% за день). Это все еще выше, чем годом ранее, но уже и не $3500, которые мы наблюдали в августе.

Из позитивных новостей выделю попытки наладить мост между НРД, Euroclear и прочими регуляторами. На прошлой неделе стало известно о желании «Клуба защиты прав инвесторов» получить лицензии на разблокировку активов россиян. А вчера пришли новости от FinEx, который подал заявку на лицензию в Минфин Бельгии в рамках плана выкупа ETF.

( Читать дальше )

Блог им. point_31 |Преданное доверие инвесторов

- 17 октября 2022, 08:18

- |

Если еще год назад понедельник начинался, как и любой другой день, то сейчас ты делаешь шаг в неизвестность мира инвестиций. Что произойдет завтра, сегодня или через час? Какие санкции наложат на твою любимую компанию? А может быть само правительство решит изъять твои дивиденды? На фоне этого Минфин представил программу по возвращению доверия инвесторов. Цитирую далее.

Ее базовые принципы:

👉🏻 регулярность инвестирования

👉🏻 долгосрочность инвестиций

👉🏻 простота финансовых инструментов

👉🏻 диверсификация вложений

Чтобы «успокоить инвестора и увеличить его доверие к фондовому рынку», нужно:

👉🏻 раскрывать отчетность эмитентов

👉🏻 защищать частного инвестора

👉🏻 разблокировать замороженные активы

👉🏻 стимулировать долгосрочные инвестиции

Такие смешнюньки, все эти пункты собственноручно же уничтожали весь 2022 год и тут вновь задумались над возвращением доверия. Уважаемые политики, вы становитесь на долгий, тернистый путь. Инвесторы народ отходчивый и злопамятный одновременно. Придется вам поработать. В пятницу вышла еще одна новость, улыбка от которой долго не сходила у меня с лица.

( Читать дальше )

Блог им. point_31 |Роснефть - старые апсайды в новой парадигме

- 05 октября 2022, 08:15

- |

Российская нефтянка является одной их самых востребованных отраслей у отечественных инвесторов. Точнее являлась таковой. С началом санкционной войны, нефтяникам пришлось продолжить работу в более сложных условиях, когда поставки каждого барреля нефти идут с нарушением логистических цепочек.

Первоначально ЕС ввел эмбарго на поставки нефти морским путем. Это практически не вызвало сокращения продаж, так как компании продолжили поставки по ранее заключенным контрактам, а шестимесячный срок перед введением эмбарго дал необходимый зазор для маневра. Отражение этого мы увидели в отличном отчете Татнефти и сегодня разберем на примере Роснефти.

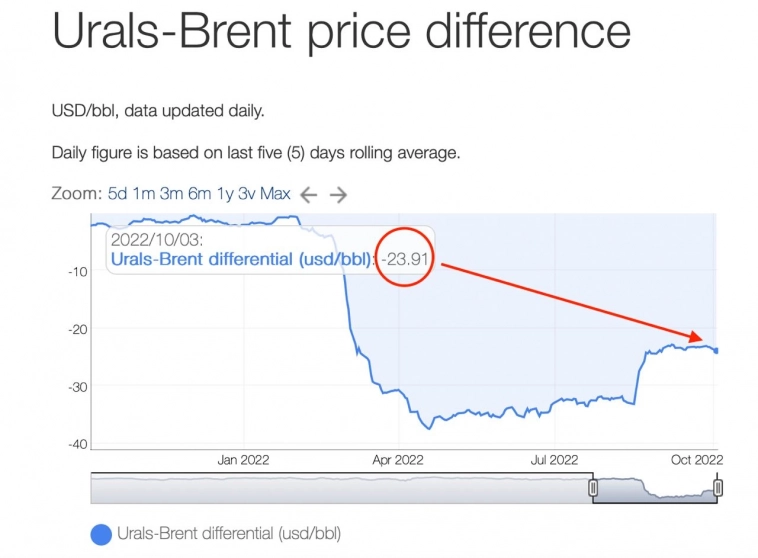

Только вот декабрь все ближе и санкционный пресс усилит давление. Ну и не стоит забывать про дисконт российской нефти марки Urals к Brent. Он хоть и сократился, но все еще составляет $24. Ну и как вишенка на торте — 8-й пакет антироссийских санкций, который должен утвердить ограничение цен на нефть. 3-4 кварталы станут показательными, а пока вернемся на шаг назад и посмотрим на результаты Роснефти за первое полугодие.

( Читать дальше )

Блог им. point_31 |Самолет - готовьте полосу для посадки

- 26 сентября 2022, 09:06

- |

❗️Друзья, концовка недели обещает быть жаркой. Признание итогов выборов, обращение президента к Федеральному собранию, решение собрания акционеров Газпрома в отношении дивидендов. Я держу руку на пульсе и буду актуально держать вас в курсе событий. Будьте стойкими и стабильными. Ну а пока воспользуемся передышкой, чтобы разобрать еще парочку отдельных кейсов.

Застройщики получили дополнительную регуляторную поддержку в 2022 году. Это позволило сохранить восходящую динамику финансовых показателей. Продление льготной ипотеки на фоне снижения ключевой ставки, и как следствие, сократившихся издержек, создадут необходимый денежный поток для поддержания котировок компаний. Сегодня у нас на повестке Самолет.

Итак, компания остается топ-1 по объему текущего строительства в Московской области. По остальным ключевым метрикам входит в топ-3 застройщиков России с самым высоким земельным банком. Это позволило за первое полугодие нарастить выручку на 99% до 66,3 млрд рублей. Операционные результаты выше всяких похвал. Отдельно разбирали их в отдельной

( Читать дальше )

Блог им. point_31 |Ozon - восстал из пепла, словно феникс

- 19 сентября 2022, 08:10

- |

К сегменту e-commerce у меня традиционно позитивное отношение. Считаю его одним из самых перспективных направлений в России. Компании сектора в будущем могут показать кратный рост показателей, и как следствие, котировок.

Итак, Ozon отчитался за первое полугодие ростом выручки на 73% до 122,1 млрд рублей. При этом в GMV эквиваленте рост вообще превысил 113% и составил 348,1 млрд рублей. Выросло также и количество заказов на 144%, превысив 183 млн заказов за счет расширения клиентской базы и увеличения ассортимента.

💬 Да и как не расти, когда компания вырученные от IPO деньги активно вкладывает в развитие, открывая новые пункты выдачи и развивая свой маркетплейс, доля которого достигла 76,1% в процентах от GMV.

Несмотря на активную инвестиционную программу, денежных средств и их эквивалентов на счетах остается в сумме $1,1 млрд. Это и есть кубышка Ozon’а, которая позволяет убыточной компании оставаться на плаву.

К слову, об убытках. За полугодие себестоимость компании выросла всего на 24%, расходы на продажи и маркетинг на 45%, проигрывая взрывному росту выручки. Все еще печалят высокие косты на доставку в 53,2 ярда, но компании сектора потихоньку начинают вводить плату за доставку, что в будущем сократит эту статью расходов.

( Читать дальше )

Блог им. point_31 |Евромедцентр - удары по всем фронтам

- 16 сентября 2022, 08:58

- |

Бумаги компании в начале 2022 года подверглись распродажам вместе с остальными расписками. Зарубежная прописка намекала на дополнительные риски для отечественных инвесторов, а последующая их частичная блокировка и вовсе отпугнула инвесторов. Сегодня давайте посмотрим на результаты по полугодию и решим, один лишь инфраструктурный риск навис над EMC, или дело тут скорее в бизнесе.

Итак, выручка сети клиник за первое полугодие в рублях снизилась на 5,6% до 11,4 млрд. В евро ситуация чуть лучше +3,4%, но я бы в первую очередь смотрел на рублевый эквивалент. Поводом к снижению стало сокращение количества визитов в поликлиники на 20% и падение среднего чека на 34,6% по стационару.

При этом себестоимость реализованных медицинских услуг выросла на 10%. А если учесть рост операционных расходов и разовые финансовые убытки, связанные с переоценкой стоимости производных финансовых инструментов и курсовых разниц, не удивительно, что компания получила чистый убыток в сумме 4 млрд рублей, против прибыли годом ранее.

Плохие финансовые результаты нашли отражение в росте чистого долга на 48% до 254,4 млрд рублей. При этом показатель NetDebt/Скор.EBITDA составил критичные 2,3x на конец полугодия. Мало того что выручка падает, так еще и долг растет быстрыми темпами.

Рост долга связан с приобретением Астра 77 за 53 млн евро. Компания работает в сфере лабораторной диагностики и синергетический эффект от слияния могут помочь выправить результаты, но незначительно. Добавляют негатива возможные сбои в поставках медицинского оборудования и комплектующих из-за рубежа.

Компания получила удар по всем фронтам и явно не справилась с возросшей нагрузкой в новой парадигме. Мы конечно можем ждать обратных финансовых переоценок в будущих кварталах, только надо ли? Инфраструктурный риск загнал котировки далеко вниз от уровней IPO и возврат к этим значениям с такой динамикой денежных потоков не представляется возможным.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс